Beklim de muur van zorgen

De geopolitieke spanningen lopen alsmaar verder op. De verwachte datum voor de eerste daling van de beleidsrente wordt steeds langer uitgesteld. De koppige inflatie stribbelt tegen, wanneer ze het neerwaarts pad wordt opgestuurd. De langetermijnrente wil lagere regionen opzoeken, maar wordt hierbij nadrukkelijk tegengewerkt door de centrale banken. De Fed en de ECB ontdoen zich in sneltempo van massale volumes overheids- en bedrijfsobligaties, en houden hiermee de langetermijnrente hoog en de obligatiekoersen laag.

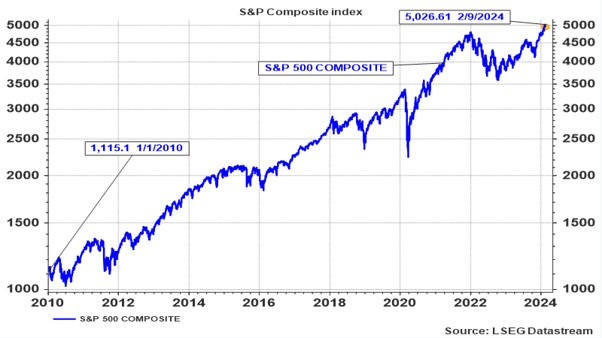

Maar een aloude beurswaarheid zette zich opnieuw door op Wall Street: stocks climb the wall of worry. Vrij vertaald duidt dit op de grote weerbaarheid van aandelenbeurzen wanneer ze geconfronteerd worden met hindernissen, en bestookt worden met tussentijdse tegenslagen. De breed gespreide Standard & Poors Composite-prijsindex bereikte, ondanks alle onrust en verwarring, een nieuw hoogtepunt: het doorbrak op 9 februari voor het eerst de symbolische grens van 5.000 punten.

Grafiek 1: Evolutie van S&P Composite-prijsindex (in US $)

Hij moest de veroverde grond weliswaar de dagen erop gedeeltelijk terug prijsgeven, maar er heerst weinig twijfel over het feit dat deze index, die de 500 grootste bedrijven van de VS groepeert, zich in de komende maanden definitief boven de 5.000 punten zal nestelen.

Deze glansprestatie, met een stijging van 20 % over de laatste 12 maanden, reflecteert echter een beperkt deel van de economische realiteit en maskeert de veel minder gunstige gang van zaken bij een grote groep andere bedrijven. De kleine en middelgrote bedrijven zetten immers een veel minder eclatante prestatie neer. De indices die kleinere bedrijven vertegenwoordigen, wisten het voorbije jaar nauwelijks uit de rode cijfers te blijven.

Maar ook binnen de club van 500 grotere bedrijven die zijn opgenomen in de S&P-index, doen zich opvallend grote verschillen voor. De beursstijgingen zijn immers sterk geconcentreerd rond een zeer beperkt aantal waarden, met een briljante performance en een extreem hoge marktkapitalisatie.

De totale toename van de marktwaarde van de S&P-index over de laatste 12 maanden is voor de helft te danken aan de vooruitgang van slechts vier aandelen, en dat is minder dan één procent van het aantal aandelen in de S&P 500-index. Met name NVIDIA, Microsoft, Amazon en Meta Platforms.

Voeg je er nog vier aandelen aan toe (Apple, Eli Lilly, Broadcom en Alphabet), dan kan meer dan 70 % van de totale toename van de meest toonaangevende beursindex van de VS toegeschreven worden aan slechts 1,6 % van het aantal aandelen. Meer nog: liefst 40 % van de resterende aandelen leverde een negatieve bijdrage, ondanks het feit dat het afgelopen jaar op het eerste zicht een uitmuntende beursprestatie kon voorleggen.

Dit bevestigt de jarenlange trend van toenemende concentratie van beurswinsten in een handvol steengoede bedrijven, een tendens die de laatste jaren verder versnelt: the winner takes it all...

Het gaat om een beperkt aantal bedrijven die de juiste thema’s bespelen, minder rentegevoelig zijn omwille van hun systematische cashoverschotten, en een grotere weerbaarheid hebben voor economische schokken. Als dit select groepje van bedrijven ontbrak in een aandelenportefeuille, dan kon dit hooguit tot een mediocre resultaat geleid hebben. Enkel een zeer gerichte keuze uit de technologie- of gezondheidssector kon de schade die voortvloeide uit het gemis van één van deze beursgiganten gedeeltelijk beperken.

De recordniveaus op de aandelenmarkten lopen nadrukkelijk vooruit op de huidige economische en financiële realiteit. Ze zijn gestoeld op het succes van een bijzonder beperkt aantal bedrijven. Dit maakt de aandelenbeurzen zeer kwetsbaar voor tussentijdse neerwaartse correcties, veroorzaakt door tegenvallende economische indicatoren, bijsturingen van al te rooskleurige rentescenario’s of nefaste politieke ontwikkelingen.

Dergelijke lakmoesproeven zullen het de financiële markten in de komende maanden behoorlijk lastig maken, en zelfs de meest door de wol geverfde investeerders regelmatig tot wanhoop drijven.

Vooral de opwaarts bijgestuurde prognoses wat betreft inflatie verzuren het beleggingsklimaat. De inflatie-indicatoren beloven immers een relatief hoge waarde aan te houden, zeker tot het einde van het eerste semester. Het recent gepubliceerde CPI-cijfer[1] bevestigt de weerbarstigheid van de kleinhandelsprijzen, ondanks een verdere terugval van de energie- en grondstofprijzen.

Dit laatste vertaalt zich weliswaar (traag) in een afkoeling van de goederenprijzen. Maar intussen flakkert de diensteninflatie op, sterk beïnvloedt door stijgende lonen en vooral door de oplopende financieringskosten. Het eerste omwille van een vertraagde reactie op inflatie-opstoten uit het recente verleden, het tweede is vooral toe te schrijven aan het onbesuisde rentebeleid van de Fed.

Hierdoor zien bedrijven zich uit zelfbehoud genoodzaakt om hun sterk gestegen financiële lasten door te rekenen aan de eindconsument. De oplopende huurkosten illustreren dit ten volle: verhuurders rekenen de verhoogde financieringskosten door, met als gevolg dat de huurprijzen opwaartse druk blijven ondergaan. Vermits huurkosten één derde van de CPI-index uitmaken, mag het ons niet verbazen dat de inflatie geen haast maakt bij opzoeken van lagere niveaus.

Een gelijkaardige evolutie deed zich voor in het begin van de jaren ’80, toen de inflatie maandenlang op een hoog niveau bleef ronddobberen, ondanks de gedaalde energie- en grondstofprijzen en een manifeste economische recessie. Ook al omwille van de sterk opgelopen financiële kosten na het rabiate rentebeleid van de Amerikaanse centrale bank.

De recente CPI-cijfers waren vooral slechter dan verwacht aan de dienstenzijde van de economie. Dat zal de Amerikaanse centrale bank ertoe aanzetten om de rentevoeten (nog) langer dan eerder werd aangenomen, op het huidige peil te houden.

Dit is overigens volledig in overeenstemming met het scenario dat wij al geruime tijd voor ogen hadden. Hoe dan ook was een eerste rentedaling pas mogelijk in het begin van het tweede semester. Enerzijds omdat de inflatie-indicatoren pas tegen dan een versnelde neerwaartse beweging zullen inzetten, anderzijds omdat de centrale banken pas tegen midden 2024 hun politiek quantitative tightening[2] zullen afremmen.

Ons uitgangspunt blijft, ook na de publicatie van de kleinhandelsprijzen op 13 februari, min of meer intact. Er is, behoudens een grote verrassing op economisch vlak, slechts ruimte voor een drietal verlagingen van de beleidsrente in 2024, telkens met een kwart procent. Geen ramp, want we zoeken met aandeleninvesteringen momenteel vooral hogere groei en hebben minder interesse in lagere rente.

Intussen zullen de aandelenkoersen in de VS en Europa telkens na iedere snoekduik opveren en – mits de nodige volatiliteit – hun voorafgaande recordniveau terug benaderen. In de tweede jaarhelft kan de verwachte rentedaling zich doorzetten. In combinatie met een economisch herstel, kan dit de aanleiding vormen tot een breed gedragen opsprong van aandelenkoersen.

Ceteris paribus, voegen economisten er (uit zelfbehoud) graag aan toe. Als alle omstandigheden zich als verwacht gedragen... Onder datzelfde voorbehoud zullen obligaties in het eerste semester blijven rondzwalpen, maar ook hier is een breed koersherstel mogelijk wanneer het startschot van de Ronde van Frankrijk wordt gegeven.

[1] Met de CPI-index wordt de evolutie van de kleinhandelsprijzen in kaart gebracht.

[2] Met Quantitative Tightening wordt gerefereerd naar een systematische politiek van verkopen van overheids- en ondernemingsobligaties. Hierdoor wordt de rente op lange termijnobligaties (kunstmatig) hooggehouden om de economische groei af te remmen.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.