De remedie is (veel) erger dan de kwaal

Ondanks onmiskenbare tekens dat de dramatische rentestijgingen van de Amerikaanse en Europese centrale banken weinig of geen invloed lijken te hebben op het ontwikkelingsritme van de inflatie, weigeren de beleidsploegen aan beide zijden van de grote plas hun eigen falen onder ogen te zien.

Integendeel, de centrale bankiers willen hun burgers nog meer van hun bittere medicijn opdienen. Het enige concrete resultaat dat al dit spierengerol heeft gehad, is dat de obligatieposities van hun pensioenkassen, defensieve beleggingsfondsen en institutionele investeerders met afzichtelijke verliezen worden opgezadeld. Door op het meest ondankbare moment hun aankoopprogramma’s van overheids- en ondernemingsobligaties stop te zetten en zelfs te vervangen door verkopen, werd de Westerse economie op een groteske opstoot van de langetermijnrente vergast en werd het vertrouwen van defensieve beleggers even onnodig als ingrijpend beschaamd.

De geleidelijke teruggang van de inflatie in de VS die we sinds de pieken tijdens de eerste helft van vorig jaar hebben mogen waarnemen, zijn terug te voeren tot de (substantiële) dalingen van de grondstoffen-, voedsel-, en energieprijzen. Je moet met het vergrootglas op zoek naar individuele componenten die gestegen zijn, één jaar na de aanvang van de Russische barbarijen.

Natuurlijk moet ook de stijging van diverse grondstoffen in het vierde kwartaal van 2021 mee in rekening worden gebracht, maar deze opsprong was slechts een weerbots van de eerdere inzinking van de prijzen tijdens de coronarecessie.

De dalingen die zich in de tweede jaarhelft van 2022 hebben doorgezet, hebben echter nog te weinig impact gehad op de kleinhandelsprijzen. Enerzijds omwille van het feit dat de consument het hoge prijsniveau lijkt te tolereren, wellicht onder druk van eenzijdige berichtgeving over koersopstoot van grondstoffen- en voedselprijzen na de Russische invasie. Anderzijds, omwille van de blijvende sterkte van de arbeidsmarkten, waardoor het besteedbare inkomen min of meer op peil blijft, ondanks de dreigende onweerswolken boven het economische firmament.

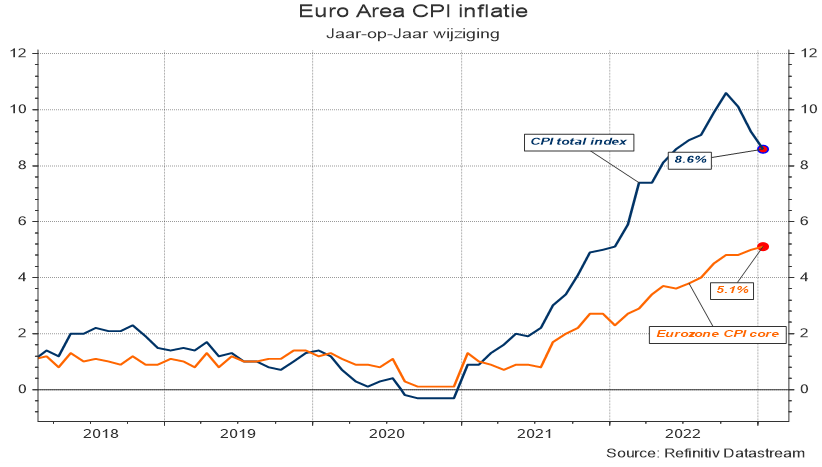

De inflatie in de eurozone hinkt opvallend achter op deze evolutie en lijkt nog niet bereid om af te buigen. Zonet liet de kerninflatie-index zelfs nog een recordwaarde van 5,1 % op jaarbasis optekenen. De totale inflatie (inclusief energie- en voedselprijzen) koos intussen wel voor een neerwaarts pad, zij het aarzelend.

Grafiek 1: Inflatie in de eurozone (jaar-op-jaar wijzigingen)

Toch mag men hierbij niet te snel zijn geduld verliezen. De inflatie-indicatoren in de VS volgen min of meer een gelijkaardig pad als tijdens het begin van de jaren ’80. De daling van de energieprijzen zorgde ook destijds voor afnemende druk op de prijzen, maar botste toen evenzeer tegen allerlei straatmeubilair dat her en der verspreid lag op het neerwaartse traject.

De cijfers die sinds begin februari op ons werden losgelaten, wisten echter ook de meest ervaren matrozen, zeeziek te maken:

De statistiek over de nieuw gecreëerde jobs in de voorafgaande maand overtrof alle verwachtingen en wakkerde de vrees aan voor een ontsporing van de looninflatie. De kleinhandelsprijzen lieten op maandbasis zelfs een stijging optekenen en de ontwikkeling van groothandelsprijzen vormde een ontgoocheling over de hele lijn.

Er kan telkens wel een reden worden gevonden waarom deze statistieken een afwijkend gedrag vertonen ten opzichte van de verhoopte neerwaartse trend, maar beleggers worden er stilaan moedeloos van. Inderdaad, het aantal nieuw gecreëerde banen is hoofzakelijk toe te schrijven aan een tijdelijke combinatie van factoren die vooral in de vrijetijdssector tot aanwervingen aanleiding gaf. De CPI-cijfers werden opgeklopt door een onverwachte stijging van de kledingprijzen, na een voorafgaande maand met uitzonderlijk slecht weer. De PPI-cijfers werden extra opgedreven door een kortstondige opsprong van de energieprijzen, die intussen terug kalmeerden.

Maar de schrik zit er opnieuw goed in. Op 10 maart wachten ons immers nieuwe cijfers over de ontwikkeling van de Amerikaanse arbeidsmarkten. Over het aantal nieuw gecreëerde jobs kan niemand nog een geloofwaardige prognose maken, maar de focus zal deze keer liggen op de looninflatie. De laatste strohalm voor de financiële markten bestaat er immers in te verwijzen naar de eerder gematigde evolutie van de lonen.

Als ook hier een versnelling wordt vastgesteld, dan zal de Fed dit aangrijpen om de economie nog meer van haar rentemedicijn op te dringen. Tot nu toe bleek de patiënt sterk genoeg om de ergste gevolgen van het bittere medicijn van zich af te schudden, maar wanneer de beleidsrente boven 5,25 % wordt geduwd, is het maar de vraag of de economie dit kan verdragen en uiteindelijk toch zal kraken.

De markten vrezen vandaar minder de ontwikkeling van de inflatie maar wél (en dit in toenemende mate) de overtrokken reactie van de centrale bank.

De inflatie-indicatoren zullen hun neerwaartse pad schoksgewijs blijven volgen. Maar de acties van de Fed bleken contraproductief in de strijd tegen de inflatie.

Hun remedie heeft de kwaal enkel verder aangewakkerd. Enerzijds is er het bekende effect van toenemende (hypotheek)rente op de huurprijzen (1/3 van de inflatie-indices!). Bij een stevige arbeidsmarkt blijft de vraag naar huurwoningen immers gestaag toenemen, terwijl het aanbod ervan afneemt omwille van de gestegen rentekosten. De huurprijzen kunnen dan maar één kant op en wakkeren de inflatie verder aan. Tussen de regels erkent de Fed deze fout door aan te geven dat zijn beleid zich voortaan vooral zal richten op de evolutie van inflatiecijfers, uitgezuiverd voor huurprijzen.

Door de beleidsrente zo drastisch te verhogen over een zeer korte periode jakkert de centrale bank anderzijds de inflatie-indicatoren echter verder aan: De prijsverhogingen van consumptiegoederen werden in 2022 immers vooral veroorzaakt door hogere kosten in het productieproces, die bedrijven trachten door te rekenen aan de eindconsument. Niet prettig, maar wel begrijpelijk.

Door de recente dalingen van de grondstoffen- en energieprijzen zal deze opwaartse druk op de prijzen geleidelijk afnemen. Maar door de stijging van de rente, zowel op korte als lange termijn, zijn de financieringskosten voor bedrijven echter substantieel toegenomen.

Kijk even naar het volgende. Een gezonde netto-winstmarge voor een doorsnee Amerikaanse bedrijf bedraagt 10 %. Een niet-financiële onderneming financiert zich gemiddeld voor 50 % met leningen. De rente is over één jaar met respectievelijk 4,5 %, 3 % en 2 % toegenomen op korte, middellange en lange termijn. Dit werkt, met enige vertraging, door op de kostenmassa van een gemiddeld bedrijf en resulteert uiteindelijk in een belangrijke afname van de netto-winstmarge. Bijvoorbeeld: stel een renteverhoging van 3 % op 50 % van de balans. Dat resulteert in een daling van de marge met 15 % (1,5 % op 10 %). Ieder jaar.

Vanzelfsprekend tracht men deze verhoogde kostendruk door te rekenen in de eindprijzen, net zoals dat gebeurde voor de energie- en grondstoffenprijzen. Door de rente in deze orde van grootte en tijdens een dergelijk kort tijdsbestek op te trekken heeft de Fed de inflatiedruk dus in belangrijke mate verhoogd. Wij vermoeden niet dat dit de doelstelling was …

De redenering van de Fed is dat de rentestijgingen de economie afkoelen, waardoor de consumptieve vraag afneemt en de bedrijven geen prijsstijgingen meer kunnen doordrukken.

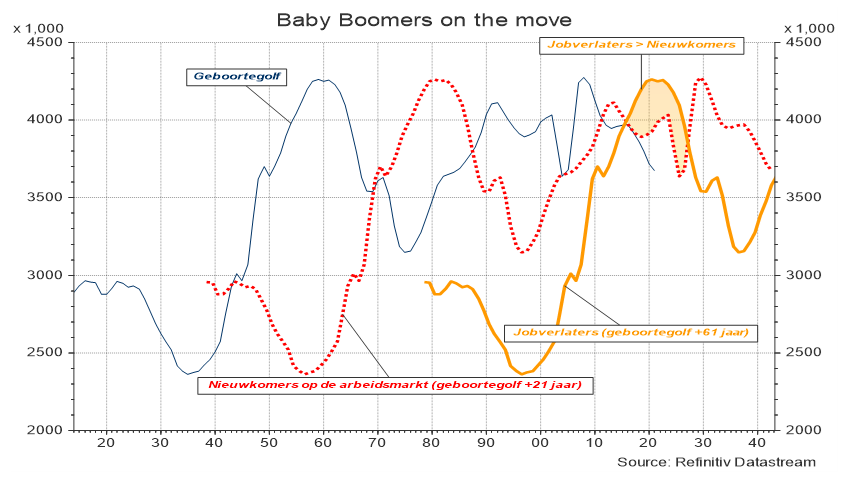

Dit kan in de huidige omstandigheden echter niet lukken. De kracht van de arbeidsmarkt wordt momenteel immers vooral veroorzaakt door een demografische trend.

Grafiek 2: Demografische evolutie in de VS

De babyboomgeneratie (met een geboortepiek rond 1960) verlaat nu het arbeidsfront in dichte drommen (en eerder dan verwacht). Deze uitval wordt slechts gedeeltelijk gecompenseerd door nieuwkomers en dit drukt vanzelfsprekend de werkloosheidscijfers. Hieraan kan de Fed niets wijzigen en - behoudens een recessie met dramatische omvang – zullen de werkloosheidscijfers nog geruime tijd op een zeer laag peil blijven, ondanks alle rentegeweld van de centrale bank.

De remedie is dus erger dan de kwaal. Meer nog: De oorspronkelijke ziekte is (bijna) uitgewoed maar de remedie brengt meer gevaar voor de patiënt dan de oorspronkelijke kwaal.

Welke conclusies kun je hieruit trekken als belegger? De economie is weerbarstig sterk en zal enkel buigen wanneer de centrale banken in de VS en de eurozone de beleidsrente nog (veel) hoger optrekken. In de VS tot boven 5,5 % en in Europa boven 4 %?

De huidige vooruitzichten reiken niet zo ver, zodat we durven vermoeden dat de bedrijfswinsten in 2024 substantieel kunnen toenemen, met dalende rentetarieven op de achtergrond. Dit vormt een ideaal uitgangspunt voor zowel aandelen- als obligatieposities in het algemeen en gemengde fondsen in het bijzonder.

Dit scenario fonkelt blij maar situeert zich helaas te ver in de toekomst om nu al beleggers te enthousiasmeren. Integendeel, scepticisme en toegenomen risicoaversie leiden tot een voorzichtige houding voor obligaties en onderwogen posities in aandelen.

Er wacht ons immers nog een stevige lakmoestest tijdens de volgende weken, met vervaarlijke statistieken over de PCE-inflatie-index (op 24.02), het (verwachte) wel en wee van de Amerikaanse industrie (ISM Manufacturing, op 1 maart), de evolutie van de loonmassa en de werkgelegenheid (op 10 maart), kleinhandelsprijzen (CPI op 14 maart) en groothandelsprijzen (PPI op 15 maart).

Een toevloed aan nieuw cijfermateriaal tegen de achtergrond van een verwacht nieuw Russisch offensief om de rest van de oostelijke provincies van Oekraïne in te nemen en vervolgens het conflict te laten verzanden in een uitputtingsoorlog.

Enkel China is bij machte om de Russische agressor tot een vredesakkoord te dwingen. Maar de Rode Reus bevindt zich in een spagaat. Indien Russische troepen niet snel genoeg opschieten en de Westerse wapens hun opwachting maken aan het front, dreigt zelfs een smadelijke nederlaag.

Dit is van aard om het anti-NAVO-front (met China en Rusland als protagonisten) fundamenteel te verzwakken en dat vormt geen aanvaardbaar scenario voor China. Anderzijds dreigt te openlijke militaire steun verregaande en ongewenste Westerse sancties uit te lokken. Moeilijker dan de kwadratuur van een cirkel.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.