Geleden van toen de Beatles nog bestonden

De Amerikaanse werkgelegenheidsstatistieken die afgelopen vrijdag werden gepubliceerd, bevatten enkele hoogst verbazende cijfers, die zowat alle waarnemers perplex lieten staan.

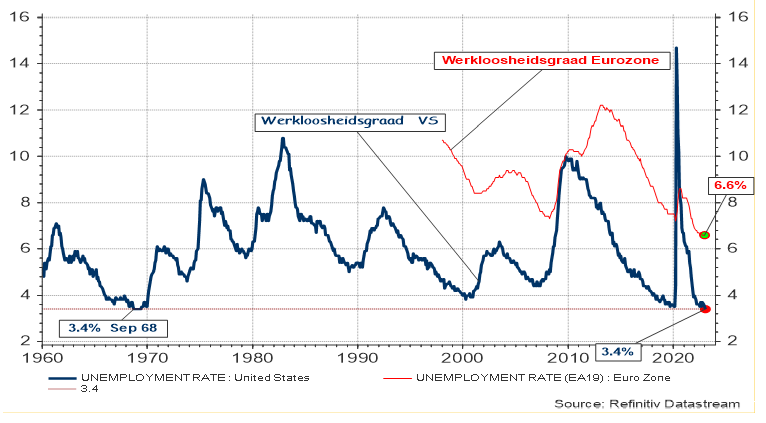

De weerbaarheid van de Amerikaanse (en overigens ook Europese) economie in het algemeen en de arbeidsmarkt in het bijzonder vormt al geruime tijd geen verrassing meer maar met een dergelijk exploot werd geen rekening gehouden. De Amerikaanse werkloosheidsgraad bereikte een diepterecord dat sinds september 1968 niet meer was bereikt1. Geleden van toen de Fab Four nog eendrachtig samenwerkten aan hun meesterwerken.

Grafiek 1: Werkloosheidsgraad in de VS en de eurozone

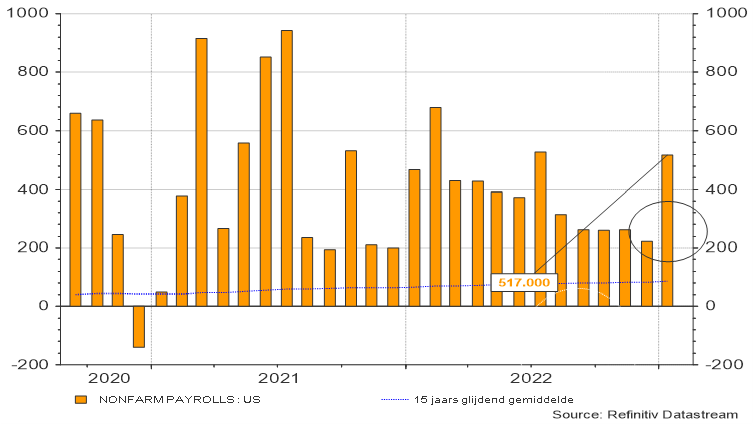

De financiële markten waren echter in overtreffende trap verbijsterd door de maand-op-maand-aangroei van het aantal nieuwe banen in januari. Met 517.000 eenheden verpulverde dit cijfer alle verwachtingen, die slechts rekening hielden met 1/3 van dit niveau.2

Goed nieuws, horen wij u zeggen, want deze evolutie minimaliseert de kans op de realisatie van de diepgravende recessie waarvoor eerder nadrukkelijk gewaarschuwd werd. Zelfs als de economische activiteit negatieve cijfers zou laten optekenen in het eerste en/of tweede kwartaal van 2023, dan zal de sterkte van de arbeidsmarkt de NBER3 ervan weerhouden om aan deze periode de kwalificatie van een recessie te geven.

Grafiek 2: Aangroei van het aantal banen in de VS op maandbasis

Zonder afbreuk te willen doen aan de heroïek, moet dit ontzagwekkende cijfer enigszins worden gerelativeerd. Deze statistiek bevat immers 99.000 nieuwe jobs in bars en restaurants, samen met 15.000 additionele banen in hotels. Enerzijds brengt dit weinig loonspanning met zich mee voor de rest van de economie maar anderzijds blijft, ondanks deze reuzensprong, de werkgelegenheid in die sectoren nog ver onder het prepandemieniveau. De toename aan jobs bij de overheid is dan weer voor 35.000 eenheden toe te schrijven aan de terugkeer van personeel, na een nationale staking bij het hoger onderwijs. 126.000 tijdelijke jobs zijn in de eerste maand van het jaar toegevoegd op basis van louter seizoensgebonden factoren. Ter vergelijking: in de totale industrie werden slechts 19.000 nieuwe banen toegevoegd.

De beurzen maakten een frisse snoekduik na de publicatie van deze sterke getallen, die nochtans de veerkracht van de economie onmiskenbaar illustreren. De financiële markten vrezen echter voor de overtrokken reactie van de Amerikaanse centrale bank, die in deze ontwikkeling het bewijs van haar grote gelijk meent te zien en vandaar krampachtig zal doorgaan op het pad van verhogingen van de beleidsrente.

Voor de publicatie van deze statistieken was er enige hoop ontstaan over het feit dat de Fed op de pauzeknop zou drukken, na de meest recente hike met een kwart procent op 1 februari. Ten onrechte, want de centrale bankiers willen niet het verwijt krijgen dat ze de strijd tegen de inflatie te vroeg hebben gestaakt en zetten daarom liever een stap te veel dan te weinig. Maar eens deze renteverhoging op 22 maart e.k. doorgevoerd zou zijn, dan werd er rekening gehouden met een relatief lange periode van stabiele beleidsrente, die in het voorjaar van 2024 zelfs neerwaarts zou afbuigen.

Dit scenario wordt nu verlaten en moet vervangen worden door een draaiboek waarbij rekening wordt gehouden met verdere renteverhogingen, om in mei of juni te landen op 5 %. Vanzelfsprekend is dat renteniveau slechts in marginale mate hoger dan de vroegere verwachtingen, maar het verschuift het verwachte koersherstel van de financiële markten (opnieuw) enkele maanden verder in de toekomst.

Dit brengt vanzelfsprekend de zoveelste ontgoocheling met zich mee, zeker voor groeigerichte aandelen en - meest van al - voor de al zo zwaar geteisterde langetermijnobligaties.

De centrale bank dreigt echter haar bittere medicijn te blijven opdringen aan een patiënt die op eigen houtje al flink aan de beterhand was. De opgelegde remedie is helaas veel erger dan de kwaal. Dergelijk rentegeweld is immers nooit effectief om de inflatie af te zwakken, wanneer die wordt veroorzaakt door externe factoren, zoals een schok van de energieprijzen. Dat weet iedere economist je zo te vertellen. Helpen doet het dus niet, maar het verschroeiende tempo van opeenvolgende rentestijgingen en de dreigende taal van de Fed hebben wél zeer veel schade veroorzaakt op de obligatiemarkten. Hiermee werd een substantieel welvaartsverlies gecreëerd, onder meer bij pensioenfondsen maar ook bij tal van institutionele beleggers met een defensief beleggingsprofiel.

Een deel van de rentestijgingen die de financiële markten moesten slikken, was natuurlijk wel degelijk terecht en werd algemeen verwacht, maar de overdreven verhogingen zijn volledig voorbijgegaan aan hun doelstelling.

Uit de recente werkgelegenheidsstatistieken blijkt immers dat de beoogde afkoeling van de arbeidsmarkt volledig mislukt is, ondanks de torenhoge kostprijs. Men probeerde hiermee de (loon)inflatie de pas af te snijden maar door de hypotheekmarkt abrupt aan haar lot over te laten, stegen de huurprijzen en werd de inflatie verder aangewakkerd in plaats van afgezwakt. Vandaar dat Fed-voorzitter Powell nu met aandrang vraagt om de evolutie van de inflatie te bekijken, na uitzuivering voor de huurprijzen. Tegendoelpunten mogen niet in rekening worden gebracht …

Het desinflatoire proces heeft zich echter onmiskenbaar in gang gezet. De inflatie blijft stelselmatig afnemen, dankzij de afname van het prijskaartje voor grondstoffen en olie en de implosie van de gasprijs.4 Ook de voedselprijzen zijn in belangrijke mate afgenomen sinds de opstoot die volgde na de militaire invasie op 24 februari 2022, maar dit wordt vreemd genoeg nog niet vertaald aan de winkelkassa. Ook andere prijsdalingen worden tergend langzaam doorgevoerd.

Waren al de prijsstijgingen, die als een tsunami op de consument werden losgelaten, deels ook verkapte margeverbredingen die zich schuilhielden achter de brede schouders van de nieuwstroom van dat moment5?

Zowat alle grondstoffen-, energie- en voedselprijzen staan nu lager dan voor de Russische barbarij. Een verscherpte blik op de prijsontwikkelingen in de onmiddellijke toekomst is meer dan aangewezen. Reflecteren die met evenveel enthousiasme de dalingen van de grondstoffen-, voedsel- en energieprijzen als dat gebeurde voor de voorafgaande stijgingen?

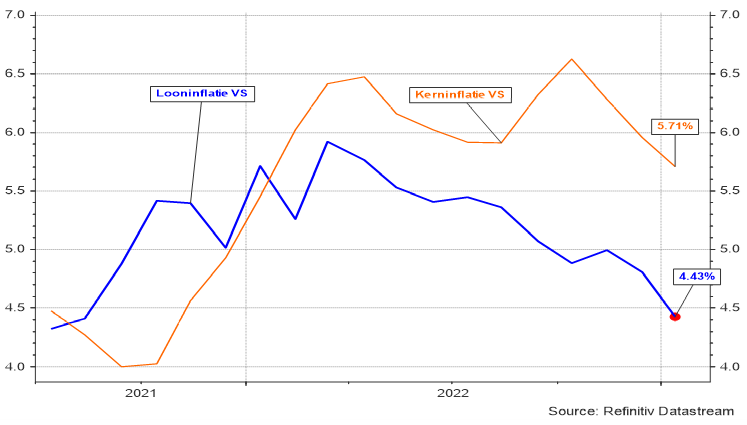

Toch blijven we de hoop koesteren dat de Amerikaanse centrale bank met voldoende inzicht zal handelen en zal trachten om verdere, onnodige schade aan de economie en de obligatiemarkten te vermijden. Het voornaamste argument hierbij is dat de looninflatie zeer gematigd reageert en zich voorlopig niet laat meeslepen door de ontwikkelingen op de arbeidsmarkt.

Grafiek 3: Looninflatie en kerninflatie (CPI) in de VS

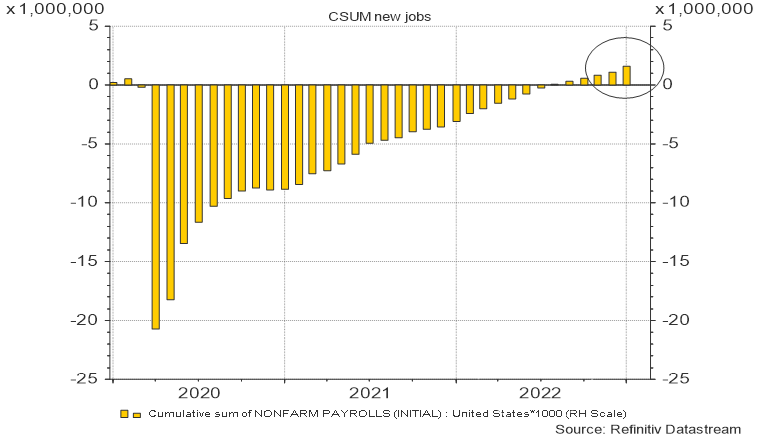

Ondanks de extreem lage werkloosheidsgraad en de indrukwekkende creatie van nieuwe jobs, blijven de loonstijgingen beperkt tot een jaarstijging van 4,4 %. Toch vormt dit geen paradox. Enerzijds worden jobs in de huidige, zeer uitdagende en onzekere context enkel gecreëerd wanneer deze nieuwe arbeidskrachten zeer efficiënt ingezet kunnen worden. Maar anderzijds is er een meer evidente reden. Indien men de evolutie van de werkgelegenheid sedert het begin van 2020 bekijkt, dan is er slechts sprake van een zeer bescheiden aangroei van de werkgelegenheid. Men moet immers ook de scherpe terugval in maart en april van 2020 mee in rekening brengen. Daaruit blijkt onmiddellijk dat de spanning op de arbeidsmarkt niet noemenswaardig is toegenomen.

De som van alle nieuwe banen die maandelijks werden gecreëerd over de totale periode, overtreft immers nauwelijks het aantal jobs die tijdens het begin de pandemie verloren gingen.

Grafiek 4: Som van maandelijks gecreëerde (en verloren) jobs sinds 01.2020

Meer nog, als we ook de aangroei van de beschikbare arbeidskrachten in de VS in kaart brengen, dan is er zelfs sprake van afnemende spanningen op de arbeidsmarkt. De nieuw gecreëerde werkgelegenheid slaagt er maar nipt in om de toename van het aanbod op de arbeidsmarkt op te vangen. Nipt, maar toch voldoende om de werkloosheidscijfers verder te drukken. Voorlopig is dat niet van aard is om een spiraal van loonstijgingen te veroorzaken.

Zelfs indien de Amerikaanse centrale bank het rentepeil op 5 % brengt, dan heeft de economie bewezen om over bijzondere veerkracht te beschikken. Het perspectief voor de aandelenmarkten in de eerstkomende maanden wordt echter nu nog te nadrukkelijk gedomineerd door het verwachte rentescenario en de grimmige resultaten over het voorbije, sombere kwartaal, zodat een beursrally moeilijk uit de startblokken komt. Nadien zullen aandelen- en obligatiekoersen vlot aansluiting vinden bij hun historische groeipad. Prikkelbaar en ongedurig heen en weer schommelend als vanouds. Investeren in geduld is de beste belegging.

1 Het arbeidsaanbod in de VS is nu echter dubbel zo groot als 53 jaar geleden, zodat de huidige waarneming een veel krachtiger signaal bevat. Over 53 gesproken: met een werkloosheidsgraad van 2,5 % werd destijds een absoluut naoorlogs diepterecord bereikt in mei 1953.

2 De totale arbeidsmarkt in de VS betreft meer dan 160 miljoen eenheden. Een klein foutenpercentage bij schattingen loopt hierdoor snel op tot grote getallen.

3 National Bureau of Economic Research: Het befaamde onderzoeksinstituut dat onder meer bepaalt of een periode al dan niet als een recessie moet worden beschouwd.

4 Al blijft deze nog steeds driemaal zo hoog als in 2018, maar dat is een ander probleem.

5 Net zoals in 2008-2009, toen heel wat grootbanken zich verscholen achter de faling van Lehman Brothers en de daaropvolgende chaos op de financiële markten, om de verliezen van hun vroegere beleid zonder al te veel scrupules af te wentelen op de gemeenschap? Men leunt hierbij graag op de hypothese van random contagion: Een mythe die stelt dat tijdens een financiële crisis alle banken worden meegezogen, ook de gezonde. Vandaar dat de Staat bij iedereen moet bijspringen om een volledig debacle te vermijden. Zoals gezegd, een mythe waarvoor echter geen enkel empirisch bewijs bestaat. Als alle grootbanken kritiekloos worden geholpen, dan heeft een crisis geen helende werking zoals in andere sectoren en blijft de financiële industrie zijn rotte appels meesleuren.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.