Terug in 1967 (en dat is goed nieuws)

Met de eindstreep in zicht voelt november zich nu al zegezeker en zal het naar alle waarschijnlijkheid een prestatie neerzetten die tot het selecte kransje van de beste beursmaanden van het afgelopen decennium behoort, zeker wat betreft de Fang en Nasdaq-index.

Maar ook de algemenere S&P composite en de wereldwijd gespreide MSCI-aandelenindex verrezen uit het zompige moeras waarin de beurzen sinds de start van de vermaledijde renteverhogingen van de centrale banken was verzonken. Het herstel had zich al in het begin van dit jaar ingezet, maar de opgelopen verliezen in 2022 worden nu pas volledig weggeveegd.

De recente versnelling kent een dubbele oorzaak: enerzijds bleken de bedrijfsresultaten over het afgelopen kwartaal (veel) beter mee te vallen dan verwacht, maar deze meevaller kon zich niet ten volle vertalen in substantiële beurswinsten vanwege de sombere vooruitzichten voor het komende halfjaar, die neerwaarts bijgestuurd worden vanwege de sterk toegenomen financieringskosten, die uiterst hinderlijk zijn voor zowel de bedrijfsactiviteit als de consumptieve bestedingen. Hinderlijk, maar daarom niet noodzakelijk blokkerend.

Anderzijds bleek uit diverse Amerikaanse prijsindices, al dan niet gecorrigeerd voor de erratische bewegingen van de energie- en voedselprijzen, dat de inflatie onmiskenbaar verder afkoelt. De evolutie verloopt precies volgens het pad zoals we dit bij de aanvang van de abrupte prijsstijgingen hadden vooropgesteld.

Een traject dat op diverse manieren kon worden uitgetekend. Enerzijds op basis van de ontwikkelingen tijdens de inflatiecrisis in het begin van de jaren ’80, anderzijds op basis van de verwachte respons op de historische aangroei van de geldhoeveelheid en de economische stimulansen waarmee op doortastende wijze de negatieve impact van de coronacrisis in belangrijke mate werd afgezwakt.

De abrupte daling van de olieprijzen in 1981 en het stilvallen van de geldgroei op het einde van 2021 zorgden voor de nodige afkoeling van de inflatie-indices in de daaropvolgende periode. Zoals initieel aangegeven, bleek de recente inflatiegolf slechts een tijdelijke reactie, die uit zichzelf zou afnemen als ook de onderlinge oorzaken wegebden.

Helaas reageerden de centrale banken hierop met een paniekerige reactie en bleek de kortstondige opstoot van de energie-, voedsel- en grondstoffen een excuus om langdurig hogere prijzen door te rekenen aan de eindconsument.

De overtuiging dat de inflatie een neerwaartse trend volgt, is recent in belangrijke mate toegenomen. Dit laat zich vertalen in een scenario waar in de nabije toekomst nog weinig kansen worden toegedicht aan verdere verhogingen van de beleidsrente in de VS en zeker niet in de eurozone, waar de inflatie versneld afglijdt en er geen sprake is van potentiële opwaartse prijsdruk vanwege een krachtig economisch herstel, integendeel.

Maar toch kruipt er geleidelijk opnieuw twijfel in de financiële markten. Niet zozeer wat betreft het neerwaartse pad van de prijsindicatoren, maar wel hoe de centrale bankiers met kortzichtige ingrepen dreigen te reageren bij de minste afwijking in de ongewenste richting. Sommige deelindicatoren in de dienstensector verwijzen nu al terug naar opwaartse druk. Terwijl op 8 december de immer erratische cijfers over werkgelegenheid, jobcreatie en loongroei worden gepubliceerd, gevolgd door een nieuwe karrevracht cijfers over de ontwikkeling van de klein- en groothandelsprijzen op 12 en 13 december.

De financiële markten houden vandaar de handrem nog liever even aangespannen totdat ook de laatste cijfers van 2023 de gunstige trend bevestigen. Als de inflatie verder bekoelt en de economie niet te diep terugvalt in de eerste maanden van het komende jaar, kan er werk gemaakt worden van een eerste ronde van verlagingen van de kortetermijnrente, die zich dan geleidelijk doorzet in een afname van de tarieven op het lange einde van de rentecurve.

In combinatie met het verwachte economische herstel in de tweede helft van 2024 verschaft dit de nodige zuurstof om nieuwe pieken op te zoeken op de aandelenmarkten. Als ... if is the longest word in English literature.

Alleszins hebben de aandelenmarkten al een flink voorschot genomen op een dergelijk positief scenario, in tegenstelling tot de obligatiemarkten die moeilijk uit de diepe modder geraken waarin zij in 2022 zijn verzonken. Gelet op de relatief hoge rentevergoeding die momenteel worden geboden, in combinatie met de eventuele koerswinst die gepaard gaat met verwachte rentedalingen, beginnen obligaties echter nadrukkelijk hun plaats op te eisen in een evenwichtige beleggingsportefeuille.

Meer nog dan de rusteloosheid over de komende inflatiecijfers, weegt de onzekerheid over de economische evolutie in de eerste helft van 2024. Dit geldt in mindere mate voor de eurozone waar een verdere terugval onvermijdelijk lijkt, maar gevolgd kan worden door een geleidelijk herstel dat aan kracht kan winnen als de vredesonderhandelingen met Rusland vastere vorm krijgen.

De Amerikaanse economische ontwikkeling in de eerstkomende maanden is veel moeilijker in te schatten. De meeste waarnemers verbazen zich over de weerbaarheid van de economie in het algemeen en de arbeidsmarkt in het bijzonder, in weerwil van de rentepolitiek van de centrale banken. Ondanks de verstikkende verhogingen van de beleidsrente, even ondoelmatig als middeleeuwse aderlatingen, hield de arbeidsmarkt zich meer dan kranig. Enerzijds vanwege een inhaaleffect op de zware job verliezen tijdens de zwaarste maanden van de pandemie, waardoor over de afgelopen 18 maanden heel wat nieuwe banen werden gecreëerd. Anderzijds vooral vanwege de demografische evolutie waarbij er nu eenmaal (veel) meer arbeidskrachten pensioengerechtigd worden dan er zich nieuwkomers aanbieden. Dit veroorzaakt systematisch krapte op de arbeidsmarkt, ondanks de relatief zwakke economische conjunctuur.

Dit dominante effect wordt zowel door beleidsnemers als analisten op onbegrijpelijke wijze geïgnoreerd, wat vanzelfsprekend de aanleiding vormt tot ondoelmatige maatregelen die de inflatie (via de sterk toegenomen financieringskosten) alleen maar onnodig heeft aangejaagd.

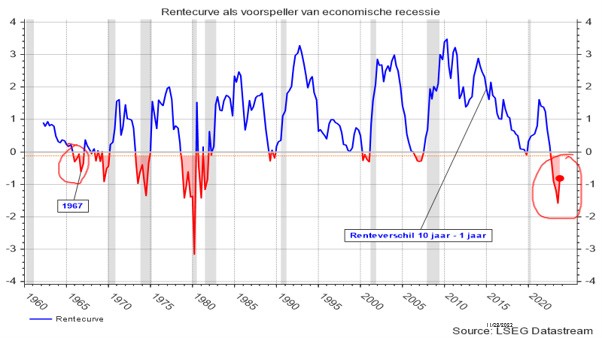

Dat neemt niet weg dat er belangrijke indicatoren zijn die een economische terugval met een schrikbarende dimensie voorspellen. Het belangrijkste argument hierbij is de huidige vorm van de rentecurve, waarbij het renteverschil tussen overheidsobligaties op 10 jaar en 1 jaar als voorspelling wordt gebruikt. Een negatief verschil tussen beide voorspelde sinds WO II altijd een substantiële recessie binnen de drie à vier kwartalen.

Grafiek 1: De rentecurve (10 jaar -1 jaar) als voorspeller van economische recessies

(De grijze verticale band duidt op een recessieperiode)

(De grijze verticale band duidt op een recessieperiode)

Dat renteverschil is al geruime tijd (zeer) negatief, wat bij menig analist de aanleiding vormt tot de voorspelling van een draconische economische terugval. Maar de toekomst laat zich niet zo gemakkelijk raden want de geschiedenis herhaalt zich niet (altijd).

Het renteverschil leverde inderdaad uitstekend werk als voorspeller van economische narigheid maar vertrappelde zich in 1967 in zijn enthousiasme door een vals positief signaal af te leveren. In dat jaar volgde er immers helemaal geen recessie op het negatieve renteverschil, integendeel.

Ook in 1967 was er sprake van een aanhoudend sterke economie, louter vanwege demografische verschuivingen die de aanleiding vormden voor een nijpend tekort op de arbeidsmarkt, net zoals nu.

Daar houdt de analogie echter niet op: In het najaar van 1967 stonden de Beatles stevig op de eerste plaats in de hitlijsten in het VK. Net zoals nu.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.