Hotel California

De recente bancaire uitschuiver mag geen reden zijn tot paniek. Mits adequate maatregelen kan een dergelijke ontspoorde situatie relatief snel onder controle worden gebracht. Een financiële crisis doet zich in geïndustrialiseerde landen gemiddeld om de 12 jaar voor[1]. Het welbekende, vorige debacle dateert van 2008, met uitlopers tot eind 2011. Reken even uit. In historisch perspectief vormen de netelige ervaringen van de laatste week dus geen uitzondering.

Dat de zoveelste keer de alarmbel te laat is afgegaan (of bewust werd genegeerd?) volgen traditioneel eerst de obligate, zalvende woorden over de fundamentele gezondheid van het bancaire systeem. Nogal ongeloofwaardig en gemakkelijk te doorprikken, zodat overheden zich vervolgens verplicht zien om in te grijpen met tastbare maatregelen die de depositohouders gerust moeten stellen en een veralgemeende bank run moet helpen te vermijden.

Zoals altijd bestaat dat uit een verregaande (ongelimiteerde?) garantie op spaardeposito’s, in een ultieme poging om het vertrouwen te herstellen en de crisis niet verder te laten uitdeinen. Geen enkele andere activiteit geniet overigens een dergelijke voorkeursstatus.

Het eerlijke standpunt is dat een sector als deze volledig gebaseerd is op de veronderstelling dat er een rotsvast vertrouwen bestaat in bankinstellingen, de vigerende reglementering en de slagkracht van het toezicht. Maar met Jorge Luis Borges laten we even een dichter aan het woord, die het wat beeldrijker kan samenvatten: ‘Niets is op steen gebouwd, alles op zand, maar het is onze plicht om op zand te bouwen alsof het steen is’ [2].

Na de epische uitschuiver in 2008 heeft men ernaar gestreefd om de kapitaalbasis van de banken op te krikken en de impact van financiële hefbomen af te zwakken. Dat bleek echter weinig effectief, want door de verhouding tussen eigen kapitaal en aangegane investeringen van een schamele 2 % naar (een even schamele) 4 % te verhogen, brengt men weinig zoden aan de dijk tijdens een bancaire crisis.

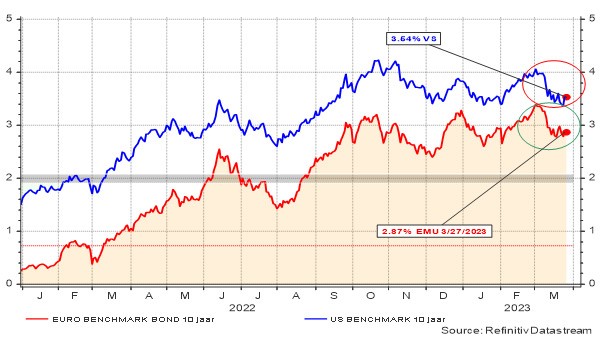

In stormachtige tijden (zoals nu) kan men de verliezen bij speculatieve banken immers op een orde van grootte van 10 % na niet inschatten, zodat een kapitaalbuffer van 4 % bij een ontsporing in het financiële systeem even snel opgesoupeerd dreigt te geraken als voorheen. Dat proces wordt versneld wanneer de centrale bank massaal en abrupt liquiditeit onttrekt aan het financiële systeem, de lange termijnrente op onverantwoorde wijze laat ontploffen en gelijktijdig de rente op korte termijn steeds verder de hoogte injaagt om de inflatiespiraal af te remmen.

Deze rentestijgingen bleken overigens weinig effectief in de strijd tegen de oprukkende (kosten)inflatie maar veroorzaakte een dubbel probleem in de banksector. Enerzijds leidde de toename van de lange termijnrente tot aanzienlijke koersverliezen in de obligatieposities. Deze orde van grootte is ongezien sinds WO II. Een toezichthouder moet er redelijkerwijze van uit gaan dat een dergelijk renterisico nooit volledig ingedekt zal zijn en op zo’n moment verscherpt toezicht uitoefenen.

Grafiek 1: Rente op 10 jaar (Overheidsobligaties in de VS en de Eurozone.)

Anderzijds zorgde de oplopende kortetermijnrente voor een ongeziene druk op de spaardeposito’s die met (te) veel vertraging de opwaartse rentebeweging volgden. Om een betere vergoeding op te zoeken stroomde (vooral) in de VS in enkele maanden tijd 100den miljarden US$ aan spaargeld in de richting van geldmarktfondsen.

Vooral banken met een geschade reputatie door oplopende kredietverliezen of opgestapelde operationele verliezen zagen dit met lede ogen gebeuren. Zij konden via de interbancaire markt weinig of geen financieringsmiddelen meer aantrekken en ondervonden grote hinder toen ook de deposito’s van hun klanten wegebden. De veilig gewaande posities in staatsobligaties dienden nu verkocht te worden en de opgehoopte koersverliezen werden- tegen alle verwachtingen in- gerealiseerd.

Hierdoor verzwakte hun kapitaalbasis zienderogen en zette zich een ouderwetse bank run in werking. Welgericht op die banken die enerzijds recent de grootste krediet- en operationele verliezen boekten. Anderzijds werd op fatale wijze een grote afhankelijkheid van onverzekerde spaardeposito’s[3] gecombineerd met grove koersverliezen op staatsobligaties, waarvan het renterisico niet volledig afgedekt was. Dat precies SVB, Signature bank en vervolgens First Republic Bank werden getroffen, was zeker geen toeval, zoals blijkt uit een recente studie[4].

Het beangstigende is dat er zich nog een flink aantal regionale banken in deze gevarenzone bevindt, zodat de Fed haar rente-folly beter eerder dan later stopzet om een algemene uitdeining van het bancaire probleem te vermijden.

Mits tijdig in te grijpen kan een dergelijke kettingreactie gemakkelijk worden afgestopt. Het volstaat dat het financiële systeem wordt voorzien van voldoende ruime liquiditeiten. Een aloud recept dat even gemakkelijk gezegd is, als gedaan en nog effectief werkt ook. Alleen staat dit haaks op de huidige rentepolitiek van de centrale bank.

De beheerste overname van Silicon Valley bank door een rechtstreekse concurrent lijkt intussen de financiële markten te bedaren.

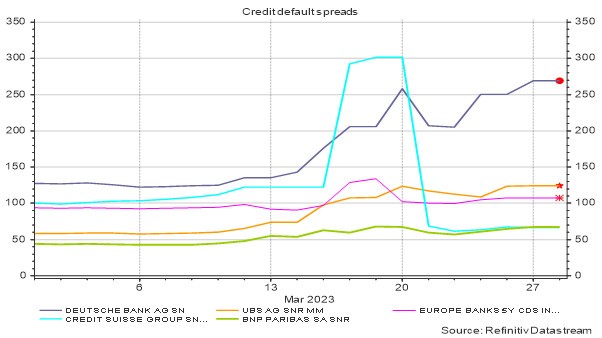

In Europa verloopt de (voorlopig beperkte bankencrisis) volgens gelijkaardige patronen. Brokkenpiloot Credit Suisse wist in de afgelopen jaren miljarden verliezen op te stapelen en combineerde een sterk verzwakte kapitaalbasis met een fragiele depositobasis. De situatie lijkt momenteel te bedaren, gelet op de stabilisatie van de CDS-spreads[5] op Europese banken. Door enkele gelijkenispunten met Credit Suisse, is Deutsche Bank nu aangeschoten wild.

Grafiek 2: CDS (5 jaar) voor Deutsche Bank, UBS, Credit Suisse, BNP Paribas en het gemiddelde voor Europese banken.

Door een (waarschijnlijk) gezonde bank als UBS tot een huwelijk te verplichten met een toxische bank als Credit Suisse werd het probleem naar de toekomst verschoven. Vandaar dat de financiële markten deze evolutie met argwaan zullen blijven volgen en een dergelijke haastklus slechts voor een kortstondige adempauze kan zorgen. De mythe van de Zwitserse financiële stabiliteit is hierdoor grondig aangetast.

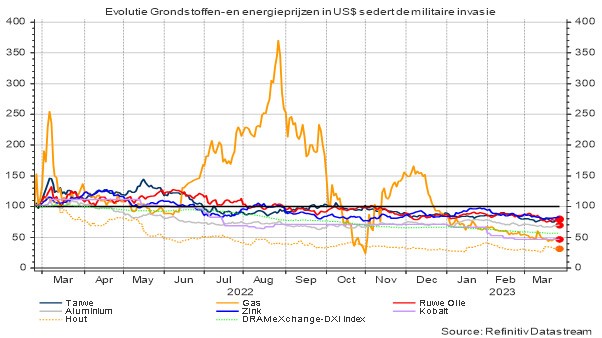

De hoofdoorzaak voor al deze ellende is het overijverige rentebeleid van de centrale banken in de VS en de Eurozone. Al dat rentegeweld maakt overigens weinig indruk op de inflatie-indicatoren, die hun eigen pad kiezen. Een parcours dat wordt uitgezet door dalende grondstoffen-, voedsel- en energieprijzen.

Dat is het duidelijkst merkbaar in de evolutie van de groothandelsprijzen waar de prijsspiraal onmiskenbaar aan kracht verliest, maar over een bonkig en geaccidenteerd traject verloopt. De aanpassing van de kleinhandelsprijzen aan de realiteit op de internationale grondstoffen- en energiemarkten verloopt echter tergend traag, zoals dat in het verleden altijd het geval is geweest.

Grafiek 3: Evolutie van een aantal grondstoffen- en energieprijzen

De beleidsrente van de ECB en de Fed is slechts een botte bijl, waarmee je enkel (wat) impact hebt wanneer de inflatiegolf wordt veroorzaakt door toenemende economische groei die op haar beurt leidt tot spanningen op de arbeidsmarkten. Anders vergooi je er alleen maar middelen mee, die op een ander moment nuttig aangewend zouden kunnen worden.

De huidige inflatiegolf wordt immers vooral veroorzaakt door een opstoot van kosten waarvan de piek overigens al enkele maanden achter ons ligt. Rentestijgingen hebben hierop geen grip. Integendeel, zij drijven de financieringskosten hoger, die uiteindelijk ook aan de kassa of in de huurprijzen worden doorgerekend en de inflatie laten opveren.

De huidige krapte op de arbeidsmarkt vormt het excuus voor de altijd hogere beleidsrente maar dit fenomeen is niet het gevolg van aantrekkende economische groei maar moet vooral toegeschreven worden aan een zeer typische demografische verschuiving waarbij het vertrek van de intussen pensioenrijp geworden baby-boom-generatie (met een geboortepiek rond 1960) in onvoldoende mate wordt opgevangen door nieuwkomers. Naar het einde van dit decennium zal deze evolutie overigens spontaan omkeren en verhogen de werkloosheidcijfers terug.

De rentepolitiek heeft dus weinig of geen impact op de inflatie maar heeft wel een zeer schadelijke invloed op de toekomstige economische activiteit. Het beleid van de centrale banken ondergraaft de financiële stabiliteit en dreigt nu zelfs een systeemcrisis uit te lokken.

Intussen gaan de ECB en de Fed echter verder met renteverhogingen. Maar de pieken lijken (eindelijk) in zicht. Na de aangekondigde verhoging met 25 basispunten naar aanleiding van de recente FOMC-vergadering van 22 maart, spreekt de Fed-voorzitter nu een meer moderate taal. Niet omdat hij intussen inziet of toegeeft dat het optrekken van de beleidsrente geen impact heeft op de prijsontwikkeling en de arbeidsmarkt niet afkoelt. Maar wel omdat een dergelijke politiek de financiële evenwichten ernstig begint te bedreigen.

De opgestapelde minwaarden op de bancaire balansen dreigen immers een versnelde erosie van de kapitaalbuffers uit te lokken wanneer sommige banken effectief verplicht zijn om hun staatspapier te verkopen en hierdoor massale verliezen te realiseren. Allemaal gemakkelijk te voorkomen, mits een adequaat beleid…

Het toekomstige rentescenario is intussen wel al grondig bijgestuurd. Het apocalyptische toekomstbeeld waarbij de kortetermijnrente dermate hoog opgetrokken dreigde te worden dat dit een diepgravende economische malaise en verdere chaos op de financiële markten zou veroorzaken, lijkt volledig te zijn bijgestuurd. De kans op een aanvullende sprong met een kwart procent op 5 mei bedraagt ‘slechts’ 50 %. Uit de swapmarkten blijkt zelfs een verhoogde kans op rentedalingen vanaf het (late) najaar van 2023. We zien het vanzelfsprekend graag in deze richting bewegen, maar dat scenario lijkt nog wat voorbarig en kan snel terug omslaan.

Rentedalingen staan alleszins nog niet ingebouwd in het verwachtingspatroon voor de Eurozone waar nog een sprong met 25 basispunten over de komende 3 maanden verwacht wordt. Dat is zeker geen ramp, alleszins niet als het nutteloze rentegeweld dan eindelijk stopt.

Het meest frappante aan de huidige situatie is het feit dat de financiële sector kwetsbaarheden kan maskeren waarvoor in het begin van de jaren ’80[6] al alle detectietools aanwezig zijn. De berekening van de nettowaarde van een bank en een simulatie van de ontwikkeling van haar solvabiliteit op basis van de duration gap[7] laten toe om robuuste en wankele banken te onderscheiden, op basis van het verschil in de marktwaardering van activa en passiva van een bank. Door scherpe en onvoorziene rentestijgingen kan de nettowaarde van een bank snel verdampen door oplopende koersverliezen op (staats)obligaties, die niet onmiddellijk blijken uit de gerapporteerde winstcijfers.

In de jaren ’80 leidde dit tot een rampzalige verzwakking van bancaire solvabiliteit bij Amerikaanse spaarbanken. De verlieslatende obligatieposities werden jarenlang systematisch naar een boekhoudkundige rubriek overgeboekt waar je geen rekening moest houden met de effectieve marktwaardering en het koersverlies kon ignoreren. Maar het is niet omdat je het koersverlies niet rapporteert, dat het effectief ook weg zou zijn. Het blijft ronddwalen in een gesloten systeem. Hoe naarstig je ook probeert en hoe lang je het effectieve probleem negeert of maskeert, je geraakt er niet van af. Je boekt hoog uit een andere kamer in hetzelfde hotel.

Hotel California. Eagles[8] hadden het toen al goed begrepen. You can check out, but you can never leave.

[1] Kindleberger, Charles P. (Origineel in 1978) Manias, Panics, and Crashes.

[2] Nada se construye sobre la piedra, todo sobre la arena, pero nuestro deber es construir como si fuera piedra la arena. Fragmentos de un evangelio apócrifo

[3] De spaardeposito’s zijn het meest kwetsbaar want ze vallen niet onder een depositogarantie van de Overheid. Het zijn deze deposito’s die het eerst worden afgebouwd.

[4] Monetary Tightening and U.S. Bank Fragility in 2023: Mark-to-Market Losses and Uninsured Depositor Runs? March 13, 2023, Erica Jiang, Gregor Matvos, Tomasz Piskorski, and Amit Seru.

[5] Credit default swaps: Dit is de verzekeringspremie die moet betaald worden voor de afdekking van het kredietrisico van een bank.

[6] Dit is vanzelfsprekend niet toevallig, nadat in 1981 de beleidsrente naar (bijna) 20% werd gejaagd in een mislukte poging om hiermee de inflatie de pas af te snijden. Ook toen creëerde dit verregaande problemen in de banksector en leidde uiteindelijk tot de spaarbankencrisis in de VS. Het kostte destijds 300 miljard US$ om dit probleem op te lossen. Dit is (veel) meer dan het zou gekost hebben om de crisis van 2008 op tijd te bedaren en niet te laten escaleren tot het debacle wat we hebben moeten ondergaan.

[7] De duration gap is een zeer eenvoudige methode waarbij men de gemiddelde looptijd van de activa en de passiva berekend. Op basis hiervan kan een goede inschatting worden gemaakt van de waarde van een bank wanneer de rente stijgt. Zeker bij grote rentebewegingen biedt dit instrument waardevolle inzichten.

[8] Zeg nooit The Eagles, om haatmails (of erger) van de betrokken fanclub te vermijden.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.